競馬では数千円でもプラスになれば嬉しいものですが、数十万円、数百万円の的中を出す事を誰もが夢見て、実際に出てしまう事もあるのが競馬の世界です。

数百万円の配当を受け取った瞬間は嬉しさのあまり手が震えてしまいそうですが、喜んでばかりもいられません。

実はその配当金…課税の対象となることを知っていますか?

今回はその課税の対象となる条件をご紹介します。

また、昨今急速に普及しているネットや電話での投票ができるPAT。

競馬場やWINSに行かなくても馬券が買えるので、利便性が高い反面、口座連携していることで税金の支払い義務がばれるというリスク(?)が!?

競馬と税金について、詳しく見ていきましょう。

的中に近づきたいという方はよく当たる競馬予想おすすめ無料サイトもご覧ください。

競馬の配当金が課税対象となる2つの段階|いくらからばれる?

競馬の配当金が課税の対象となるには、2つの段階があります。

- 競馬の配当金が一時所得として扱われる

- その利益が「50万円」を超える

競馬で的中を出したら、すべてに税金が発生する…という訳ではありませんが、かなり厳しい条件が敷かれています。

はじめに、そもそもどうして税金が発生するのかという部分に触れていきましょう。

配当金は法的に「一時所得」として扱われる

国税庁のホームページより、所得税法第34条《一時所得》関係を見ると、

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

(1) 懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2) 競馬や競輪の払戻金

(3) 生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4) 法人から贈与された金品(業務に関して受けるもの、継続的に受けるものは除きます。)

(5) 遺失物拾得者や埋蔵物発見者の受ける報労金等

https://www.nta.go.jp/taxanswer/shotoku/1490.htm

とあります。

ざっくりいうと、「普通に働いて稼いだお金以外の部分での臨時収入」も課税の対象とする、という事ですが、

この対象例の中に「競馬や競輪の払戻金」と明確な記載がある事からも、競馬の配当金は課税対象として明確に法で定められている事が分かります。

一時所得が50万円を超えた時点で課税対象となる

配当を得たとしても、50万円を超えない限りは課税対象とはなりません。

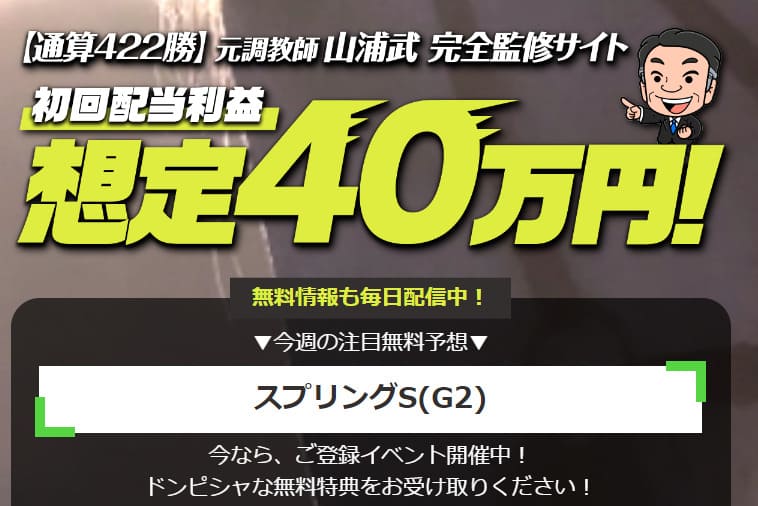

これは一時所得の金額が以下のような計算方法によって算出されるからです。

(※)支出金額は、その収入を生じた行為をするため、又は、その収入を生じた原因の発生に伴い、直接要した金額に限ります。

ここでいう「支出金額」というのは、競馬でいうと「馬券代金」の事です。

つまり10万円の馬券で50万円の的中を手にしたとしても、一時所得は40万円となるので特別控除の範囲内となり課税対象とはならないわけです。

ここまで見ると、「50万円以上も配当出る事は滅多にないし、少額で楽しんでいる自分には関係のない話だ」と考える方も多いのではないでしょうか。

しかしこの「一時所得」というものは、競馬ファンからすると非常に不利な仕組みになっているのです。

明確な稼ぐ意思がある場合は「雑所得」になる

一般的な競馬愛好家が獲得した収入は一時所得扱いでしたが、年間を通して競馬で明確に稼ぐ意思がある場合は雑所得扱いになります。国税庁のホームページにも記載されており、一時所得扱いにはなりません。

例えば、自動で馬券購入ができるソフトを購入していた英、一定のパターンで馬券を購入していたりする場合は雑所得扱いされた事例もあります。

ただし、競馬で獲得した収入が一時所得なのか雑所得なのか、ラインがあいまいでわかりにくいのが現実です。税務署の判断もケースバイケースであるため、不安があれば税理士などに依頼するといいでしょう。

雑所得扱いされれば、馬券の購入費が当たり・外れに関係なく必要経費として控除対象になるのはありがたいポイントです。

所得税法が競馬ファンに不利な法律といわれる3つの理由

所得税法により定められたこの「一時所得」の計算が厄介なところは、

・支出として計算される馬券代は、その当たり馬券の代金のみである点

・年間を通したすべての収入を計算する点

の2点です。

これを踏まえて以下3つの理由をご覧ください。

いわゆる「トリガミ」だった場合も課税される事がある

配当額より馬券代金の方が高くて結局マイナスになった、いわゆる、「トリガミ」だった場合の計算を見てみましょう。

まず「50万円までは特別控除の範囲」という前提条件があるので、

先ほどの説明の通り、「1枚馬券を10万円で購入し50万円の配当を得た」という場合は、収入は「40万円」となるので、当然課税の対象とはなりません。

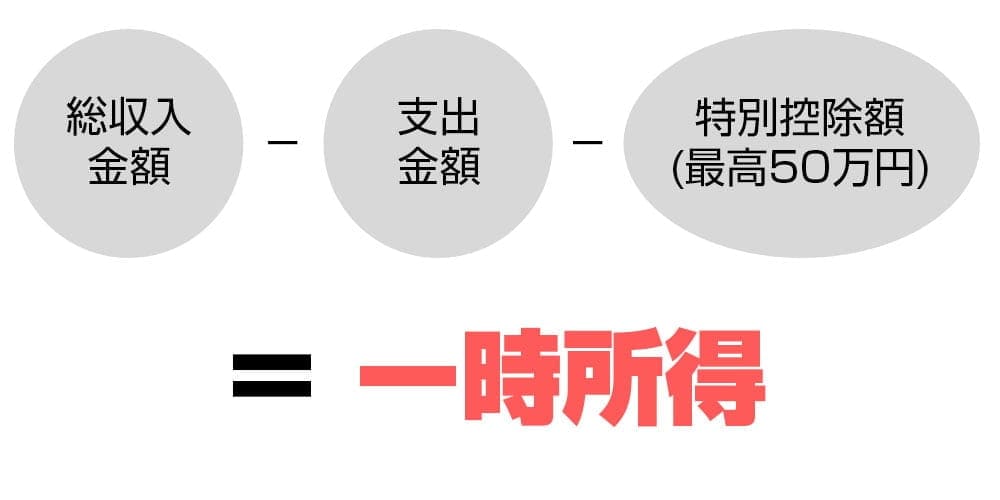

それでは、「10万円の馬券20枚を200万円で購入し、そのうち1つの馬券が100万円の利益を出した場合」ではどうでしょうか。

買った側の感覚から行くと、「200万払って100万もらったんだから、収入はマイナス100万円だろう」と考えますよね。

しかし、法的には「90万円の利益を出した馬券1枚と、税とは無関係の19枚」という考え方をします。

つまりこの場合でいうと、「100万円の大損をした上に、90万円の一時金にかかる税金まで払わなくてはならない」という納得の行きづらい結果になります。

年間収支という考え方は法には通じない

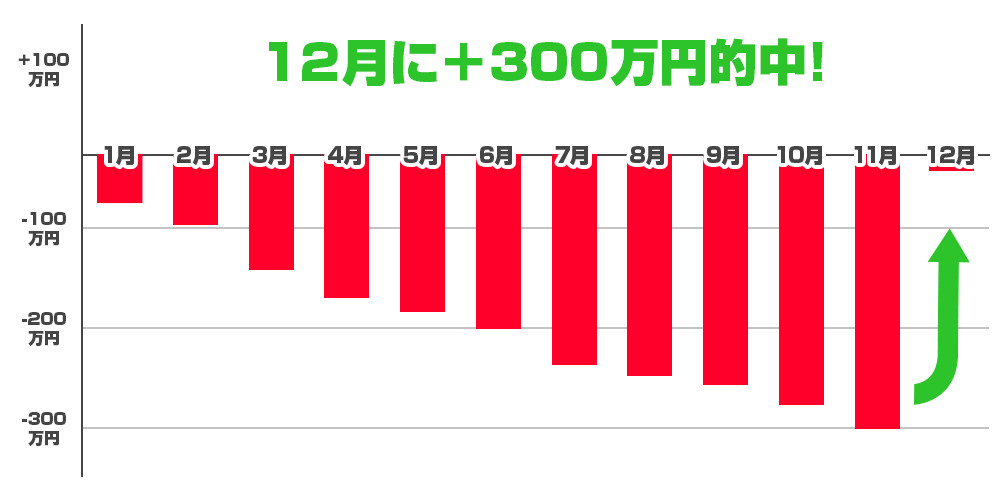

「今年はずっと負け続きで300万の大赤字だったけど、年末の有馬記念でなんと、1万円投資で300万円当たった!」という場合はどうでしょうか。

年末に上手く持ち返して、なんとか1万円の赤字に抑えられた…。そう見えるこの場合も、非常に残念ながら課税の対象となってしまいます。

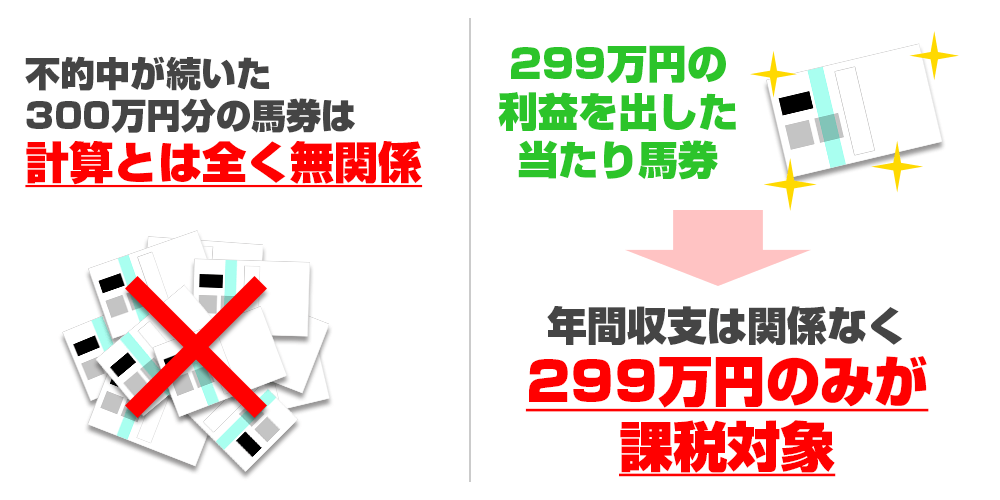

トリガミの解説と同じく、「こっちからしたらマイナス1万円だ!」といくら主張したところで、

法的には「課税とは全く無関係のハズレ馬券代300万円と、課税対象となる一時所得299万円」という取られ方をされます。

馬券代は一般的には経費にならない

そこまで「収入収入だというなら、こちらが年間で支払った馬券代は経費ではないのか」と疑問を持つ方もいるかと思います。

実は、冒頭でも紹介した所得税法の34条には、馬券・競輪で得た払戻金に、「営利を目的とする継続的行為から生じたものを除く。」という但し書きと共に、以下のような脚注があります。

>競馬の馬券の払戻金、競輪の車券の払戻金等(営利を目的とする継続的行為から生じたものを除く。)

>(注)

>1 馬券を自動的に購入するソフトウエアを使用して独自の条件設定と計算式に基づいてインターネットを介して長期間にわたり多数回かつ頻繁に個々の馬券の的中に着目しない網羅的な購入をして当たり馬券の払戻金を得ることにより多額の利益を恒常的に上げ、一連の馬券の購入が一体の経済活動の実態を有することが客観的に明らかである場合の競馬の馬券の払戻金に係る所得は、営利を目的とする継続的行為から生じた所得として雑所得に該当する。

>2 上記(注)1以外の場合の競馬の馬券の払戻金に係る所得は、一時所得に該当することに留意する。

https://www.nta.go.jp/taxanswer/shotoku/1490.htm

とても長い中書きですが、特定の場合にのみ馬券代を経費として認める、という事が記されています。

知っておこう!馬券代が経費に出来るたった1つの方法

現在の法律において馬券代を経費として計上出来るのは、

「システムを組んで馬券を自動購入しており、更にそれが客観的に事業として成り立っている」という条件を満たした場合のみです。

この場合、一連の競馬の利益を「一時所得」ではなく「雑所得」という扱いにする事が可能となり、馬券代を経費として収入と相殺できるようになります。

「一時所得」に対して、「雑所得」という言葉が出てきましたが、それぞれの違いを解説しながらどのような計算になるのか解説しましょう。

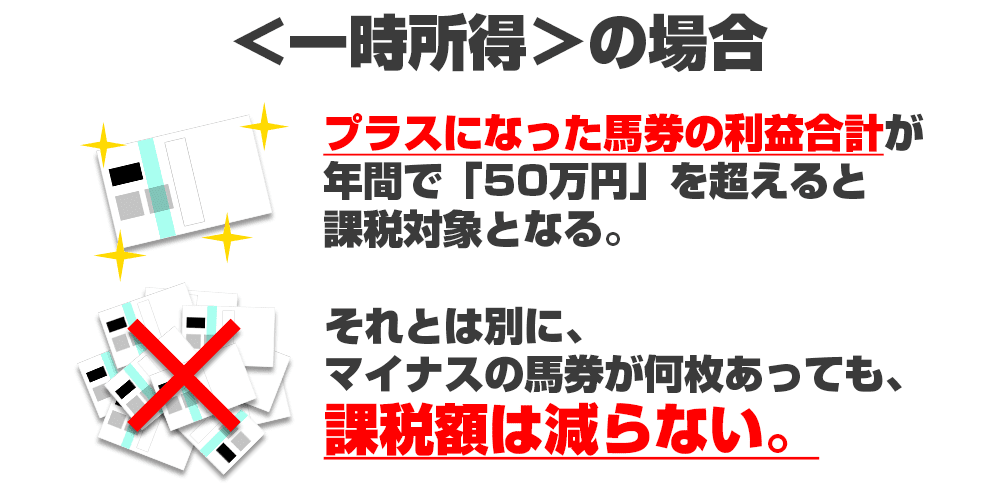

一時所得扱いの場合

一時所得の場合は「とあるピンポイントの収入と支出」の合計を年間で計算する仕組みになっています。

一般的な競馬ファンのほとんどの場合は「一時所得扱い」となりますので、必要経費として認められるのは配当が付いたその馬券を購入するために使った金額のみです。

つまり、その他や過去のハズレ馬券などが税金とは無関係のものと見なされて、トリガミの場合や年間収支でマイナスの場合であったとしても、課税額が大きくなるのです。

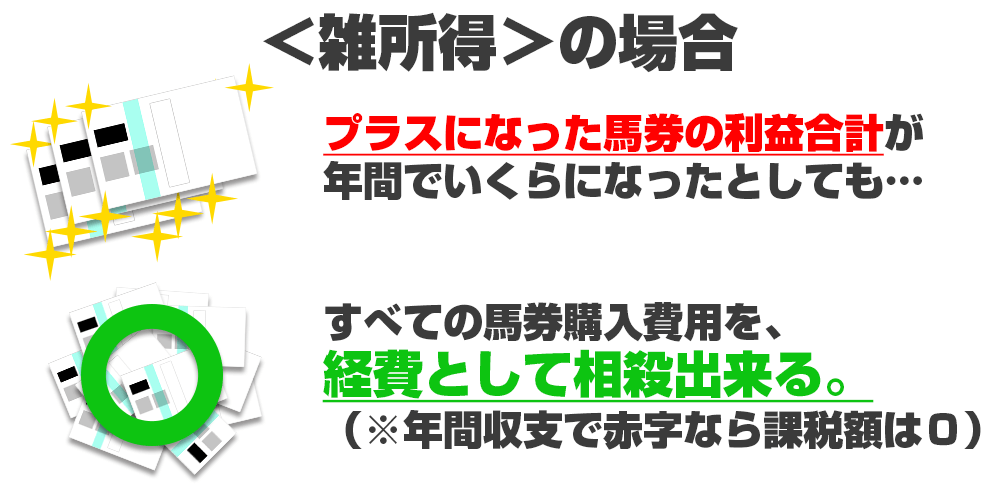

雑所得扱いの場合

一方で、雑所得の場合の計算はこちらです。

「今年はずっと負け続きで300万の大赤字だったけど、年末の有馬記念でなんと、1万円投資で300万円当たった!」

上でも出した例ですが、この場合でもう一度考えてみましょう。

前述の通り「一時所得」として扱われると、299万円が課税対象となるところですが、

「雑所得」として認められている場合は、年間の総収入額から必要経費すべてを引くことが出来ます。

「雑所得」扱いと出来る場合に限り、301万円を全て経費として配当額から引く事が出来るので、「年間で1万円の赤字」となり、課税対象にはなりません。

馬券の購入が事業として成立している場合に限り、臨時収入とは言えないので経費として計算する事が出来る、というわけです。

この所得税法34条の条文が追加されるにあたり、とあるニュースが過去に話題になりました。

通称競馬脱税裁判について

大阪市の元会社員の男性が、2007年から2008年までの間に、市販の競馬予想ソフトをカスタマイズしたものを利用し、28億7千万円の馬券を購入し、30億1千万円の払戻金を得たという、通称競馬脱税裁判と呼ばれている裁判です。

この裁判では、「外れ馬券の代金を必要経費として計算するかどうか」が論点となりました。

最終的には、「得た利益は外れの馬券も含め継続的に馬券を購入した結果によるもので、当たった馬券の購入代だけではなく、外れ馬券も必要経費として計上できる」という男性側の主張が認められ、当初検察から起訴されていた「5億7千万円」から大きく減額された「5千2百万円」の申告義務違反として決着しました。

これは「競馬予想がビジネスとして認められた」という日本で初めての事例であったと言えるでしょう。

競馬で発生した払戻金にかかる税金の計算

課税対象になったとして、一体いくら徴収されるのかについて具体的に紹介します。

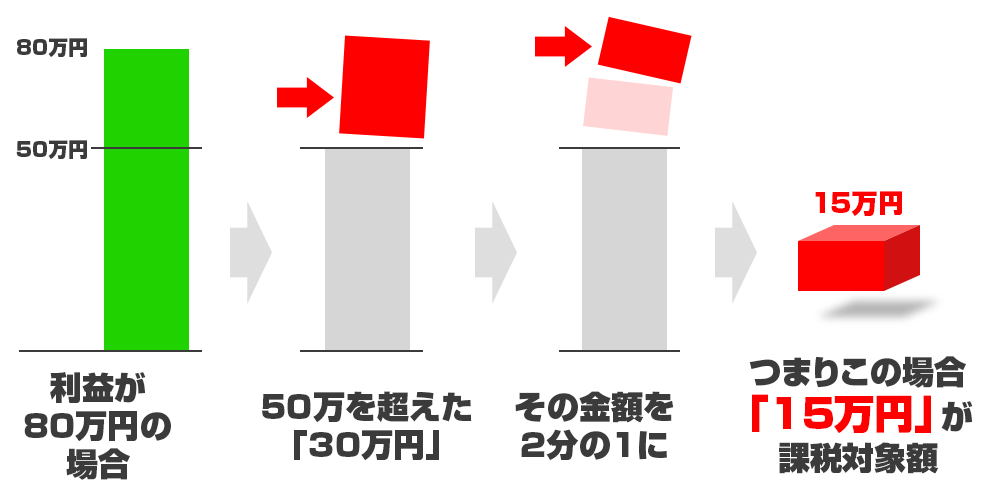

繰り返しになりますが、「一時所得」は「50万円を超えた所得」の事です。

ここから実際に課税対象額となるのはこの「一時所得を2で割った数字」となります。

1万円の馬券で81万円の配当を得た場合、50万円を超える利益は30万円となりますので、「30万円 ÷ 2」の「15万円」が実際に税金が計算される金額となります。

具体的には、この「15万円」が給与所得に追加される形となるので、年間500万円の所得がある人であれば、「515万分の所得のある人」として所得税・住民税などの計算が行われることとなります。

年収が515万円だった場合は、税法上所得税は約20%、住民税が約10%となりますので、おおよそ3万5千円ほどが税金として徴収されます。

実際に得た利益は30万円ですから、およそ10%ほどが徴収される形となります。決して小さい金額ではありませんよね。

競馬の払戻金が税務署にバレる仕組み

競馬の払戻金が税務署にバレるのはなぜなのでしょうか。一般的には、競馬で得た収入を申告していなくても、税務署にはバレにくいと考えられているようです。

しかし、税務署も黙って見過ごしているわけではありません。あらゆる方法で申告していない収入はないかをチェックしていることを忘れてはいけないでしょう。では、どのような方法で申告漏れの収入がバレるのでしょうか。考えうるルートを解説します。

バレる仕組み①銀行口座

ひとつ目は、個人の銀行口座の出入金履歴から競馬で得た収入の申告漏れがバレるパターンです。実は税務署には個人の銀行口座を調査できる権限があり、額面によっては税務調査の対象になってしまいます。

残高は関係なく、出入金履歴に高額なお金が振り込まれた形跡が認められれば、申告漏れもしくは無申告と判断されます。万馬券の当選額をすぐに引き出しても意味はないため、申告漏れと判断されてしまうでしょう。

SNSの投稿やメディア

SNSの投稿やメディアの情報から、競馬で得た収入の申告漏れを指摘される場合があります。特に気を付けたいのが高額当選した時に取材をしてくる競馬番組や競馬新聞です。税務署は、これらの情報も集めており、映像や記事が原因で申告漏れを指摘された事例もあります。

また、昨今急激に普及してきたSNSにも要注意です。高額当選をして気持ちが舞い上がってしまい、SNSに投稿しようものなら、さあ大変!拡散された場合もそうでない場合も、税務署にマークされてしまうかもしれません。

特にSNSや動画投稿サイトは匿名性が高いから大丈夫と思い込んでいる人もいるようですが、個人情報開示請求ができるため匿名で投稿していても発信者はわかってしまいます。

大前提として、インターネット上に競馬の収入を載せること自体が非常にリスキーな行為です。税金の問題だけではなく、犯罪に巻き込まれる可能性もあるためSNSや動画への投稿は控えたほうが良いでしょう。

バレる仕組み②PAT購入などのネットを介した馬券購入

PAT購入やJRAダイレクトなどの、インターネットサービスを介して馬券を購入している場合も要注意です。インターネットの馬券購入サービスのほとんどはクレジットカード情報などの個人情報と結びついており、購入履歴と照合することもできます。

税務署がこれらの情報をもとに高額当選者をリストアップしていても不思議ではなく、これらの情報によって申告漏れを指摘される可能性もあるでしょう。

馬券の購入履歴や払戻金の履歴は、システム次第ですが数年単位で保管されているケースがほとんどなので、以前の当選も遡って指摘される可能性もあります。インターネットを介して馬券購入している場合は、税金の申告漏れを指摘される可能性が非常に高いと考えておきましょう。

払わなくても税務署にばれない?

競馬で得た50万円超えの利益は、本来であれば自ら確定申告を行って所得税などの計算に上乗せしてもらわなければなりません。

しかし、実際のところ、特に身分証が必要なわけでもない競馬場に出向いて高額配当を得たとしても、すべては自己申告となりますので、放置していてもバレない場合も多いようですし、実際に真面目に申告を行っている人は10%にも満たないと言われています。

ただし、税務署は個人の銀行口座を確認する事が出来るので、明らかに不自然な大きなお金の動きがあった時には直接連絡が来ることもあります。

また、即パットなどのネットサービスで購入した場合、個人情報が残りますのでバレるリスクが高いので、速やかに申告の準備をすることをお勧めします。

競馬で発生した税金を払わなかった場合の税務署の対応

万が一、税務署に競馬で獲得した収入の申告漏れを指摘された場合、どのような対応を取ってくるのでしょうか。悪質性や過去の申告漏れの状況を鑑みて決まる場合もありますが、基本的には何らかのペナルティが課されます。その内容について詳しく見ていきましょう。

脱税か申告漏れかで税務署の対応が変わる

税務署は、頭ごなしにペナルティを言い渡してくるわけではありません。まずは申告していなかった当事者の話を聞き、単純に申告の必要性を理解していなかった、つまり悪質性が認められなければ申告漏れの判断になりペナルティも比較的軽くなります。

一方、悪質性が認められると脱税とみなされてしまいペナルティも重くなります。ちなみに「悪質性が高い」とは、明確な意思で納税を免れようとしている、納税を逃れるために意図的に隠ぺいしようとしている場合です。

追徴課税の可能性も

追徴課税とは、本来払うべき税金に一定の税率をかけた税金を上乗せする税金のことです。罰金の意味合いがあり、申告漏れ・脱税のいずれにも適用されます。

申告漏れの場合は、無申告加算税のみで、払う予定の税金の15%(50万円以上では20%)の税率が加算されます。脱税の場合は払う予定の税金の40%が上乗せされる重加算税です。税額が全く異なってくる点を覚えておきましょう。

また、加算税には本来支払う予定だった税金の納税期限の翌日から完納するまでに発生する延滞税も追加されます。申告漏れを指摘されると、本来支払う額よりも高い税金を払わなければならなくなるため、指摘を避けるためにも確定申告で申告するようにしましょう。

無申告を遡った措置の可能性もある

申告漏れや脱税は、一度バレると過去数年間にさかのぼって税務署の調査が入ります。過去の競馬で無申告のものが発見されると追徴課税の対象となり、多くの税金を支払わなければなりません。

確定申告書を出している場合は3年分、申告漏れの場合は5年分、脱税の場合は7年分の調査が行われます。申告期限の翌日からの計算となるため、それぞれ+1年分の調査が入ると覚えておくといいでしょう。

一応、税金には事項が存在しますが、税務署から送られてくる督促状や差し押さえなどでリセットされるため実質時効が来ることはほとんどありません。納税していない税金がある自覚があるのであれば、速やかに支払ったほうが追加で支払う金額も少なくなるため、速やかに納税してください。

競馬の税金とPATについて

PATとは中央競馬の勝馬投票券(馬券)をインターネットや電話で投票(購入)できるサービスです。

インターネット投票では「即PAT」と「A-PAT」の2つのサービスが一般的に普及しているため、インターネット投票の総称として「PAT」と呼ばれています。

その他のインターネット投票サービスはクレジットカード払いで1回の投票につき100円の手数料がかかる「JRAダイレクト」、地方競馬なら「オッズパーク」や「楽天競馬」があります。

特に手数料無料でJRA指定口座より決済できる「即PAT」を利用している競馬ファンが多いでしょう。

PATで馬券を買うメリットとデメリット

PATで馬券を買うメリットは競馬場やWINSなどの場外馬券売り場に行かなくてもインターネットで申し込める利便性です。

一方で馬券の購入履歴や払戻金の履歴が残るため税務署や国税局に税金の無申告がばれるデメリットがあります。

基本的に『無料』の馬券予想プランも用意されているので、お試し感覚で登録することができます。

PATの税金を申告しないとどうなる?

仮にPATの税金を申告しないとどうなるのでしょうか?

正当な理由もなく確定申告を怠った場合は所得税法の単純無申告罪に問われ、懲役1年以下または罰金50万円以下の刑を問われます。

また、故意に申告書を提出せずに脱税した場合、懲役5年以下又は罰金500万円以下とさらに重い刑罰を受けることになるのです。

「PAT使ってて税金の督促が来た事ある?」という2chのスレがありました。

スレでは「派手な生活していたらばれる」や「バレるやつは、他の投資・投機から足が付く」など、無申告がばれる理由も紹介されていますので、PATの税金の無申告のリアルな体験談は以下の記事からご確認ください。

また、今まで調査の目から逃れてきた方も今後、マイナンバー管理により利益の未申告はコンピューターで簡単にばれる将来がくるかもしれませんね。

競馬の税金の無申告はPATを使うとばれる

PATを使うと競馬の税金の無申告はばれます。

競馬の税金に関わる有名な裁判は北海道男性の裁判を除いてPAT経由で税務署や国税局にPATの履歴をもとに無申告がばれ、納税義務を指摘されたことが発端となっています。

ただし50万円など1度の高額的中なら国税局にばれる可能性は低いでしょう。

逆に何度もPATを使い年間利益が20万円以上の場合、目をつけられやすくなります。

また、著名人などメディアへの露出が多い方も国税庁からマークされやすいのでご注意ください。

競馬場や場外馬券売り場のように馬券の現金購入だと「いつ」・「誰が」・「どれくらい」など本人以外が知りえることはほぼありませんが、PATの税金の申告漏れはマークされやすいのでご注意ください。

win5の配当の税金の無申告は100%ばれる

例えば、3連単などの当たった時、高額払い戻しとなる馬券をPATで購入している方は年間利益20万円を超えないようにしましょう。

また、win5などインターネット投票限定で最高4億円当たる馬券の的中の無申告は100%ばれますので、必ず申告を行ってください。

PATで得た配当や外れ馬券は経費として認められるか

2015年と2017年に行われた競馬の税金裁判で最高裁は「外れ馬券も経費として認める」という判決を下しています。

争点は「一時所得」・「雑所得」のどちらに該当するのかです。

2015年2017年で外れ馬券が雑所得として経費と認められた裁判は例外的なケースで、2つの裁判では共通しては競馬ソフトなどを使い「営利を目的とする継続的行為」なので外れ馬券の購入費も雑所得なら「経費」として認められたのです。

もし当記事をご覧になれている方が計画的かつ継続的に利益を目的として競馬を行っているのではなく、娯楽の範疇で300万円など高額配当を獲得した場合、配当金も外れ馬券費用も原則一時所得となりますので申告しなければいけません。

実際ばれない?競馬の税金に関するよくある質問

本章では、下記3つの競馬に関してよくある質問を紹介していきます。

ぜひ、気になった方はご覧ください。

- 過去にバレた人っている?

- 税金の時効ってある?

質問①過去にバレた人っている?

過去に税金を払わずにバレた人というのはいるのでしょうか。

実は最近話題になっている競馬芸人「インスタントジョンソン・じゃい」さんが税務署に巨額の税金の支払いを求められています。

この件に関してはバレたというよりも、漏れたというほうが正しいです。

実際に本記事でも紹介していますが、競馬の収入は基本的にハズレ馬券が考慮されません。

今回話題になったじゃいさんはハズレ馬券の金額を相殺して、税務署に申告を行っていたみたいですね。

しっかりと調べないと分かりえないので、気をつける必要があります。

質問②税金の時効ってある?

税金には法定納付期限から5~6年の時効があります。

しかし、その5~6年の間に少しでも払ってしまうとその時点でさらに時効が伸びます。

当然踏み倒すのは良くないことであり、払わないで居続けると資産や財産が没収されてしまう事態に陥ります。

一応税金には時効がある、ということだけ覚えておきましょう。

win5の税金に関する質問2選

実際に競馬の税金に関して調べていくと、知恵袋でいくつもの税金関連の質問を発見しました。

本章で2つの知恵袋で行われた質問を紹介していきます。

参考になるものもあるので、ぜひご覧ください。

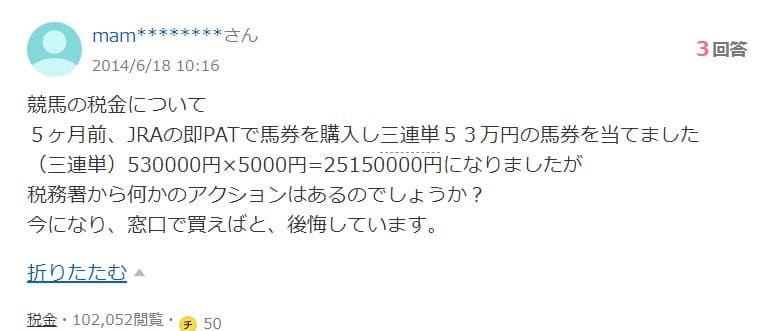

知恵袋①約2500万円当てました

引用:知恵袋

上記の方は約2000万円の馬券を当てたみたいですね。

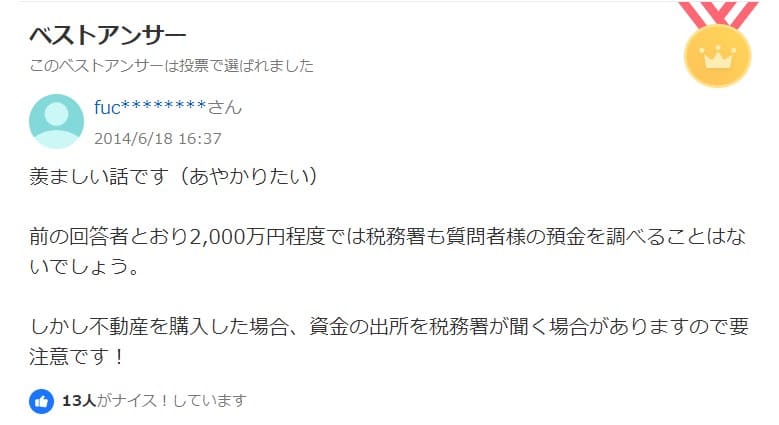

ベストアンサー↓

引用:知恵袋

それに対する答えは

「2,000万円程度では税務署も質問者様の預金を調べることはないでしょう。

しかし不動産を購入した場合、資金の出所を税務署が聞く場合がありますので要注意です!」

とのことですね。

正直2000万円程度ではそもそも税務署が調べないと記載ですが、私個人的には侮れない数字だと思います。

また、不動産などの購入の際に資金の出処を聞かれるというのはまさにその通りなので、しっかりと高額的中があったら税金を収めるほうが良さそうですね!

知恵袋②win5って税金払う?

引用:知恵袋

上記のように質問をしています。

ベストアンサー↓

引用:知恵袋

「PATでの収支が税務署にばれるって事まず無いと思いますが…※知人がPATでウオッカのダービーの3連単を¥500分購入してましたが(120万馬券でしたので配当は1000万超えです)いまだに税務署からは何も言ってこないみたいですし」

とのことですね。

しかし、本当に1000万円程度では税務署に何もいわれないものなのでしょうか。

ただ鵜呑みにするのも危険なので、利益が出た場合、しっかりと納付することをおすすめします。。

まとめ

競馬の配当金額がどのように課税の対象となるのか、バレるのかを解説しました。

配当は一時金扱いとなるので、年間収支やトリガミなどの競馬ファン側の都合は関係なく、ただ購入した一枚の馬券が50万円以上の利益を出したら課税対象なります。

気付かないうちに脱税していた…なんてことにならないように、税の知識は持っておいても損はないでしょう。

しかし、まず的中させて高配当を的中させなければそんな悩みは出ないですよね。

まず的中させるのにうってつけな無料で使える競馬予想サイトをご紹介!